収入保障保険は被保険者(例:夫)が死亡した場合に、年金形式で保険金を受け取ることができる生命保険ですが、希望をすれば全額を一括で受け取ることもできるようになっています。

そして年金受取りと一括受取では、かかる税金が異なっているのが現状です。

ここでは収入保障保険の保険金にかかるそれぞれの税金について解説していきますので、税金について疑問や不安を持っている方は是非チェックしてみてください。

また、状況次第で税金額は変わってきますので、正確な金額が知りたい場合は税理士に相談されると良いでしょう。

契約者・被保険者・受取人の違いによる税金の種類について

収入保障保険をはじめ、生命保険の保険金については契約者・被保険者・受取人が誰になっているか?という契約形態で税金の種類が異なります。

| 契約者 (保険料負担者) |

被保険者 (亡くなった人) |

保険金受取人 | 税金の種類 | |

| ケース1 | 夫 | 夫 | 妻 | 相続税(安い) |

| ケース2 | 妻 | 夫 | 妻 | 所得税(高い) |

| ケース3 | 妻 | 夫 | 子供 | 贈与税(とても高い) |

基本的にはケース1の「契約者=被保険者≠保険金受取人」の場合は税金が一番安くなる可能性が高まります。

一般的な経済状況の家庭であれば、相続税はかからないケースも多いです。

ケース2の「契約者=保険金受取人≠被保険者」になると一時所得となり、所得税(+住民税)の対象になります。

受け取ったお金と払い込んだ保険料の差額が50万円以上になると課税の対象になるため、相続税と比べると高くなってしまいます。

そしてケース3の「契約者≠被保険者≠保険金受取人」の場合は贈与税となり、110万円を超えて受け取った分が課税の対象となってしまいます。

贈与税はかなり高くなる可能性があるので、出来るだけこのパターンでは契約しない方が良いでしょう。

保険金を一括で受け取った時にかかる税金

まずは全額を一括で受け取った場合にかかる税金について解説します。

【ケース1】相続税の対象

一般的な経済状況の家庭の場合、夫の死亡時に経済的に困窮しないように生命保険で備えたい・・というケースがほとんどだと思います。

その場合、「夫が保険料を払い、夫の死亡時に妻が保険金を受け取る」という形で契約する人が多いと思いますが、仮にこのケースで保険金を一括で受け取った場合、全額が相続税の対象となります。

相続税の場合は税負担がかなり軽減されます。

相続税の基礎控除である「3,000万円+600万円×法定相続人数」に加え、死亡保険金の非課税枠「500万円×法定相続人数」もあり、さらに妻(配偶者)が受け取る場合、相続財産の金額が1億6千万円までは税金がかかりません。

そのため、かなり裕福な家庭であったり、よほど多額の保険金を掛けない限り、相続税については一切かからない可能性が高いと言えます。

【ケース2】所得税(+住民税)の対象

一般家庭では相続税になるような契約形態にするケースが多いですが、中には夫の生命保険料控除の枠が一杯なので、妻の方から保険料を払うようにした・・という家庭もあるかと思います。

その場合、「妻が保険料を支払い、夫の死亡時に妻が保険金を受け取る」という形で契約することになるかと思いますが、このケースで保険金を一括で受け取った場合、一時所得として所得税(+住民税)の対象となります。

一時所得の金額は以下のように算出します。

この一時所得の金額の2分の1が所得税の課税対象となり、他の所得と合算して納める税金を計算することになります。

仮に収入保障保険加入後すぐに夫が死亡した場合、払った保険料が少ないにも関わらず大きな保険金を受け取れるため、一時所得の金額も大きくなり、結果として所得税(+住民税)もかなり多くなってしまいますので、この点は注意しておきたいところです。

【ケース3】贈与税の対象

当てはまるケースは少ないですが、「妻が保険料を支払い、夫の死亡時に子供が保険金を受け取る(契約者と被保険者と保険金受取人が全て違う人)」という形で契約した場合、一括で受け取った保険金には贈与税がかかることになります。

贈与税は税負担の軽減が少なく、基礎控除の110万円があるだけで、払った保険料も必要経費とはなりません。

また、一時所得のように2分の1になることもありません。

そのため、負担する税金はかなり多くなる可能性があります。

仮に保険金として3,500万円を受け取った場合は

3,390万円×50%(税率)-250万円(控除)=1,445万円

何と1,445万円もの贈与税がかかってしまいます。

このように贈与税として受け取るとかなり損をする可能性があるので、契約の際に贈与税にならないような内容にしておくことが大切になってきます。

保険金を年金で受け取った時にかかる税金

保険金を年金形式で受け取った場合、税金は少し複雑になります。

その説明に入る前に、まず前提として知っておいて欲しいポイントがあります。

すでに知っている方も多いかもしれませんが、同じ条件の収入保障保険でも、一括受取と年金受取とでは受け取れる保険金の総額が異なります。

基本的には年金受取の方が多くなります。

仮に一括受取で4,000万円を受け取れる場合、年金受取だと受取総額が5,000万円になったりします(この数字はあくまでも一例ですが、大体このような割合になる傾向にあります)。

何故年金受け取りの方が多いのかというと、年金受け取りの場合は保険会社がお金を運用しつつ、保険金受取人に少しずつ支払っていくという形になっているためですね。

つまり、保険会社に預けたままになっている分は、保険会社の運用によって少しずつ増やしてくれているのです。

先ほどの例の場合、一括で受け取る場合は4,000万円ですが、保険会社に運用を任せて年金形式で受け取った場合は受取総額が5,000万円になるので、一括受取より1,000万円も多く増えた状態で受け取れることになります。

ここまでは大丈夫でしょうか?

では、ここからは税金の解説に入ります。

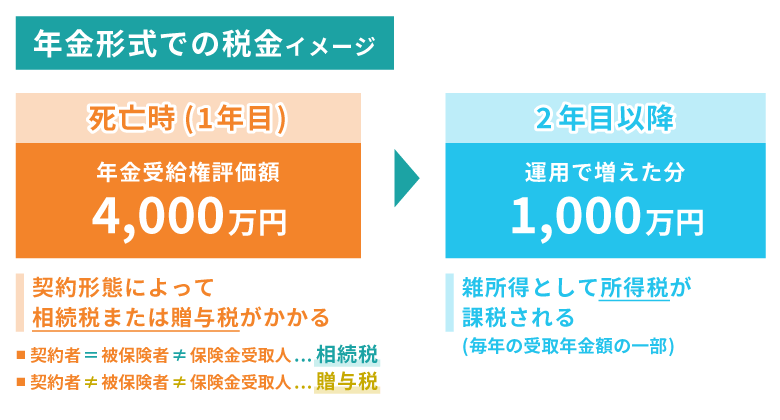

被保険者の死亡後に保険金を年金形式で受け取る場合、年金受給権評価額(一括で受け取った場合と同じ金額。ここでは4,000万円)については、契約形態によって相続税・もしくは贈与税がかかります。

ケース1の「契約者=被保険者≠保険金受取人」の場合は相続税になりますし、ケース3の「契約者≠被保険者≠保険金受取人」だと贈与税になります。

ちなみにこれは死亡時だけかかる税金になります。

相続税・贈与税の詳細については上の項目で解説していますので、そちらをご覧ください。

そして保険会社の運用で増えた分の1,000万円については、雑所得として所得税が課税されます。

ただし、課税されるのは2年目以降となり、毎年の受取年金額の一部(運用で増えた分)に課税されるようになります。

文章だけだと分かりにくいかと思いますので、以下の図も参考にしてください。

この運用で増えた分(1,000万円)の所得税ですが、毎年運用で増えた分だけにしか税金がかからず、なおかつ必要経費や所得控除を引いたりできるため、それほど大きな金額にはならないはずです。

なので、この分についての税金は過度に心配する必要はないでしょう。

まとめ

今回は収入保障保険の保険金にかかる税金について、一括受取と年金受取それぞれのパターンで解説してきました。

基本的には相続税になるような契約形態(夫が保険料を払い、夫の死亡時に妻が保険金を受け取る)にしておくのが、どちらのパターンでも一番税金が安くなる可能性が高いです。

また、年金受取については少し複雑なので分かりにくい点もあるかも知れませんが、一括受取と比べてほんの少しだけ税金が増えるというイメージですので、過度に心配する必要は無いでしょう。

ただし、状況次第で税金額は変わってきますので、不安な場合は税理士に相談するなどして、今のうちにベストな受取方法を検討しておくのも良いかと思います。