死亡保険の中でも、保障と貯蓄の両方を得ることができるのが「終身保険」です。

掛捨てではなく貯蓄型ということで魅力を感じ、興味を持ったという方も多くいることでしょう。

ただ、保険を探し始めたばかりだと「終身保険って色々な会社から出てるけど、どれを選べばいいの?」「選び方のコツが分からない・・」と思う方も少なくないと思います。

そのような方に向けて、ここでは終身保険の基本的な仕組み、そして終身保険のおすすめの選び方について解説していますので、これから終身保険を探す予定だという方は是非チェックしてもらえたらと思います。

終身保険とは

死亡時、または高度障害時に保険金を受け取ることが出来る保険商品です。

保障は一生涯続き、保険金額や保険料払込期間を必要に合わせて自由に設定できます。

掛捨てではなく貯蓄型なので、こちらが払った保険料が無駄になりにくいです。

また、解約のタイミングにもよりますが、こちらが支払った保険料の総額よりも多くの返戻金を受け取ることができる商品も多くあり、「老後資金が必要になったので解約したい」「子供(孫)の学費のために解約したい」という場合でも、損をするどころか逆に増えた状態で返戻金を受け取ることも可能となっています。

今は昔と比べると銀行にお金を預けてもほぼ増えない時代です。

金利は普通預金だと0.001%が一般的ですので、100万円預けても1年間で10円くらいしか増えてくれません。

ですが、終身保険に預けておいて、払込期間を過ぎてから解約する場合、タイミングにもよりますが100万円が105万円になってくれることも普通にあります。

銀行に預けるよりもお得になることが十分あり得るのです。

また、終身保険に加入して払った保険料は生命保険料控除が利用できるため、支払った分だけ所得控除となり、税金が安くなってくれます。

貯蓄するよりも、効率よく資産を増やせる仕組みが整っているのが終身保険なのです。

死亡の保障だけでなく、貯蓄も同時にやりたいという方に特におすすめの死亡保険と言えるでしょう。

終身保険と定期保険の違い

死亡保険には貯蓄型の終身保険だけでなく、掛捨て型の定期保険もあります。

保険を選び始めたばかりの場合、自分はどちらを選べば良いのか分からず、迷う方も少なくないでしょう。

ただ、この2つは明確な違いがあるため、特徴さえ把握しておけば比較的選びやすいと思います。

このような違いがありますので、一般的な選び方としては

このような選択ができるかと思います。

終身保険の選び方

保険会社ごとに販売している終身保険ですが、いくつか種類があり、どれを選べばいいのか分からないという方も多いと思います。

そんな保険初心者に向けて、知っておくべきポイントなどを解説しますので、これから終身保険を選び始めるという方は是非ともチェックしてみてください。

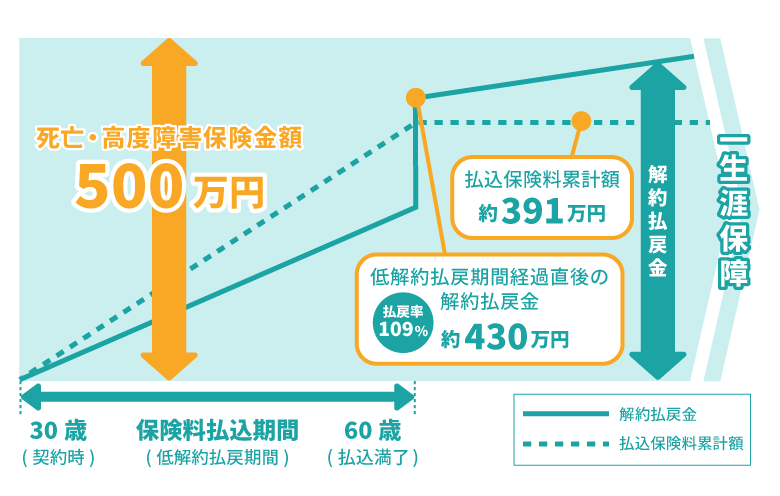

低解約返戻金型終身保険

最近販売されている終身保険は「低解約返戻金型(ていかいやくへんれいきんがた)終身保険」が多いです。

「名前が長くて分かりにくそう・・」と思うかも知れませんが、中身は意外と簡単ですし、終身保険と言えば低解約返戻金型といえるくらい一般的な商品なので、終身保険を選ぶ際は是非候補に入れておくことをお勧めします。

低解約委返戻金型終身保険についてザックリと説明しますと

このような特徴を持っています。

例えば保険料払込期間を65歳に設定した場合、64歳までに解約してしまうと返戻金は7割程度に抑えられてしまいますが、65歳になって払い込みが満了すれば通常の返戻金に戻ってくれるということですね。

この返戻金は商品や払込期間によって変動しますが、払込満了後であればこちらが払った保険料の総額よりも多くなってくれるパターンが多いです。

さらに払込満了後も解約せずにいれば、どんどん返戻金は増えて行ってくれるため、貯蓄性も高い仕組みになっているのです。

このような特性上、低解約返戻金型終身保険は以下のような方におすすめします。

現状でギリギリの家計で、保険料を払っていけるのか不安・・という方には向いていないかも知れませんので、そこはご注意ください。

積立利率変動型終身保険

市場金利によって積立利率が見直され、保険金額や解約返戻金額が変動する終身保険です。

先ほど紹介した「低解約返戻金型」は契約時の金利で固定されているので、保険金や解約返戻金は変動しません。

つまり、加入後にインフレが起きた場合、実質的な保険金や解約返戻金の価値は目減りしてしまいます。

ですが、積立利率変動型終身保険は市場金利が上がれば積立利率が見直され、保険金や解約返戻金が増えていく仕組みになっています。

その時の日本や世界の経済情勢に左右されてしまいますが、状況によっては大きな保険金・返戻金を得られることも期待できます。

その反面、保険料は高めに設定されています。

また、積立利率には最低保証が決められているので、元本割れなどを心配する必要は無いですが、金利が上がらない場合は当然ながら保険金も解約返戻金も増えてくれませんので、その点も考慮して加入するかどうかを決める必要が出てきます。

積立利率変動型終身保険は以下のような方におすすめします。

変額保険

変額保険は、選んだ株式や債券の運用実績に応じて保険金額や解約返戻金額が変動する保険商品です。

終身保険の中でもかなり投資に近い商品と言えます。

運用先は保険商品によって異なりますが、例を挙げると

などの中から一つまたは複数を選択して運用する形を取っています。

株式はリターンとリスクが高く、債権はリターンとリスクが低いというのが一般的です。

この運用がうまくいけば、保険金や解約返戻金が大きく増えてくれる可能性がありますが、反対に上手くいかなければあまり増えてくれない可能性があります。

しかも解約返戻金には最低保証がついていないため、運用実績が悪いと大きく元本割れすることもあり得るのです。

ただし、死亡・高度障害状態の保険金には最低保証がついていますので、いくら運用成績が悪かったとしても保険金の受取額は一定以上減ることはありません。

そして変額保険は保険料がとても安いという特徴があるため、実は死亡保障を目的として契約したいという方にはかなりお勧めの保険であると言えるのです

変額保険は以下のような方におすすめします。

終身保険とは言えかなり投資に近く、ハイリスク・ハイリターンの性質を持っている商品ですので、加入の際は投資の知識も学んでおくこと良いでしょう。

外貨建保険

外貨建保険は、払った保険料が米ドルや豪ドル・ユーロなどの外貨で運用される保険商品です。

保険料を払う際も保険金を受け取る際も、日本円を選ぶことが出来ます。

現在、日本は世界的に見ても金利が低くなっているのが現状です。

そのため、日本国内で増やそうとしても金利の低さが引っ掛かってしまいますが、米ドルや豪ドルのような金利の高い通貨で運用することにより、円建てよりも大きなリターンを期待できるという仕組みになっています。

また、日本円から外貨(受取時はその逆)へ換算するため、為替差益によって保険金額や解約返戻金額が変動します。

例えば契約時のドル円が100円で、解約時が110円という円安状態だった場合、その差の分だけ増えてくれることになりますが、逆に円高になった時に受け取る場合は減っている可能性もあるのです。

例え元本は保証されていても、日本円に戻した時は元本を割ってしまう可能性も考えられます。

そして死亡するタイミングは選べないため、その時に円安になっているという保障はありません。

運に左右されてしまう面もあるということは覚えておきたいところです。

また、為替の状態によって保険料が変わるため、家計管理がしにくいという一面があります。

外貨建保険は以下のような方におすすめします。

変額保険と同じく、かなり投資に近い商品です。

リターンもありますが、リスクをしっかりと把握してから加入する必要があると言えるでしょう。

まとめ

今回は終身保険の基本知識、そして選び方について解説しました。

終身保険は保険会社によって販売している商品が異なるため、自分の要望にあった商品を選ぶことが大切です。

また、保険料や解約返戻率も保険会社ごとに異なるので、面倒でもそこはしっかり調べて、少しでも自分にとってメリットあるところを選ぶのが良いかと思います。

終身保険を選ぶのに迷ってしまい、加入を先延ばしにすることもあるかと思いますが、加入時の年齢が上がるほど支払う保険料の総額も増えていってしまいますので、万が一に備えるためにも早めに検討しておくのも大切かと思います。

また、契約したい商品は決まったけど「終身保険の保障内容(保険金額や保険料払込期間など)はどうすれば良いの?」という疑問についてはこちらのページで解説しておりますので、合わせて参考にしてみてください。